Accédez à une large gamme d'actifs à travers un seul ETF, offrant une diversification immédiate de votre portefeuille.

Profitez d'une performance étroitement liée à celle d'un indice spécifique, permettant une exposition ciblée et transparente aux marchés.

Bénéficiez de frais généralement inférieurs à ceux des fonds traditionnels, vous permettant d'optimiser votre rendement net d'impôts.

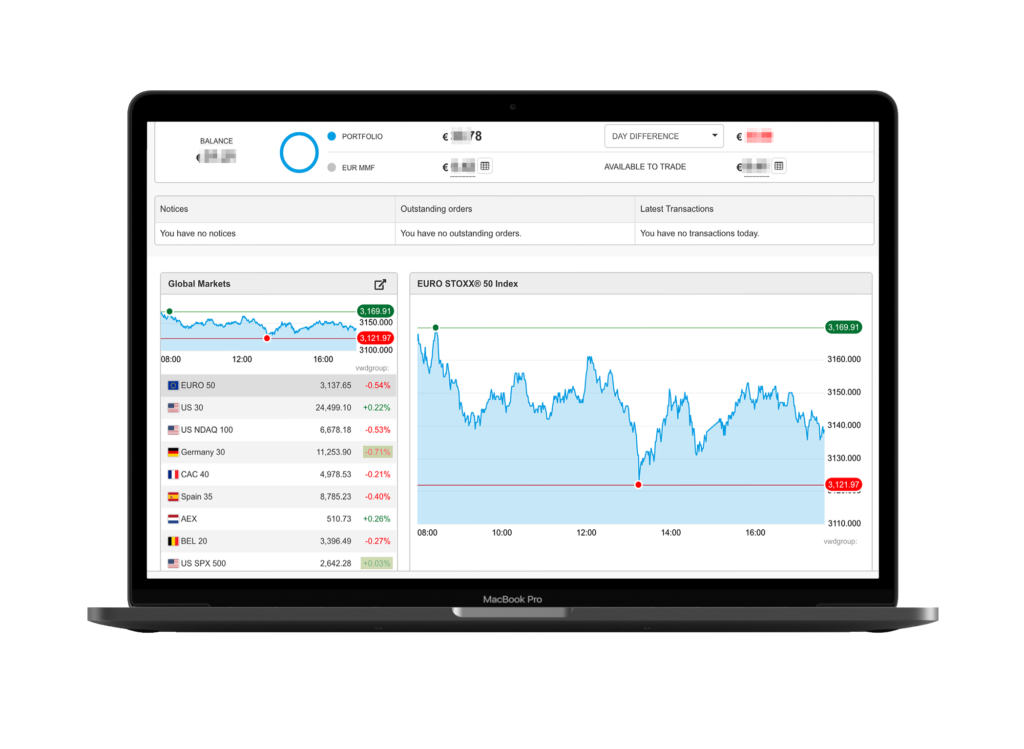

Achetez ou vendez des actions d'ETF à tout moment pendant les heures de trading, ce qui offre une liquidité élevée et une flexibilité pour ajuster votre portefeuille selon vos besoins.

Les ETF, ou Fonds Négociés en Bourse, sont des instruments d’investissement qui vous permettent d’accéder à une grande diversité d’actifs (actions, obligations, matières premières, etc.) à travers un seul investissement. Ils fonctionnent comme un fonds d’investissement négocié en bourse et offrent la possibilité d’acheter ou de vendre des actions de l’ETF à tout moment pendant la journée de trading.

€ 27,079 +0,05 (+0,21%)

€ 54,645 (+0,52%)

€ 27,079 +0,05 (+0,21%)

€ € 4,112 (+0,41%)

€ 79,79 +0,05 (+1,02%)

Les ETF vous offrent la flexibilité et le potentiel de croissance nécessaires pour atteindre vos objectifs financiers à long terme.

Ces ETF se concentrent sur des indices tels que l'Euronext Paris ou le Dow Jones, cherchant à reproduire leur comportement.

Créés à partir d'obligations publiques et privées, ces ETF offrent une exposition aux marchés obligataires, y compris aux obligations souveraines émergentes, européennes et asiatiques.

Ces ETF imitent des indices créés selon des critères spécifiques, comme les entreprises les mieux évaluées du S&P 500 en termes de valeur fondamentale, de dette et de rendement des dividendes.

Les ETF monétaires répliquent des investissements à court terme tels que la dette d'État hautement notée et les actifs monétaires du marché interbancaire.

Ces ETF permettent d'investir dans des matières premières telles que le pétrole, le gaz, l'or et l'argent, offrant ainsi une alternative pour diversifier votre portefeuille.

Ils répliquent des indices créés par des maisons d'analyse dans différents secteurs, tels que la technologie, l'automobile ou même les secteurs miniers, par exemple.

Ces ETF regroupent des actifs d'une zone géographique spécifique, permettant ainsi aux investisseurs de se positionner sur une région ou un pays en suivant des indices de rente fixe ou variable de cette région.

Ces ETF se concentrent sur des indices mondiaux de rente fixe ou variable, tels que le MSCI World Index ou l'AC World Index, offrant une exposition globale aux marchés financiers.

Ces ETF sont conçus pour prendre une position à la baisse et permettent aux investisseurs de tirer parti des marchés en déclin.

Investir dans des ETF peut être une stratégie solide pour atteindre vos objectifs financiers à long terme. Voici quelques étapes clés pour vous aider à développer une stratégie d’investissement en ETF :

Avant de commencer à investir, établissez des objectifs financiers clairs. Économisez-vous pour la retraite, l’éducation de vos enfants ou l’achat d’une maison ? Comprendre vos objectifs vous aidera à déterminer l’horizon d’investissement et votre tolérance au risque.

Évaluez votre disposition à prendre des risques. Prenez en compte votre âge, votre situation financière, vos connaissances et votre expérience en matière d’investissement. Cela vous aidera à déterminer le bon équilibre entre les investissements plus conservateurs et ceux offrant un plus grand potentiel de croissance.

Il existe une grande variété d’ETF qui suivent des indices de différents secteurs, régions et classes d’actifs. Faites des recherches et comparez les ETF disponibles pour trouver ceux qui correspondent le mieux à votre stratégie d’investissement et à vos objectifs financiers

La diversification est essentielle pour réduire les risques et maximiser le potentiel de rendement à long terme. Envisagez d’inclure différents types d’ETF dans votre portefeuille, tels que des ETF d’actions, d’obligations, sectoriels ou géographiques. Cela vous permettra de saisir les opportunités dans différentes zones et de réduire les risques associés à un seul actif ou secteur.

Déterminez comment vous allouerez votre capital entre les différents ETF de votre portefeuille. Cela dépendra de vos objectifs, de votre horizon d’investissement et de votre tolérance au risque. Certains investisseurs optent pour une allocation équilibrée, tandis que d’autres adoptent une approche plus agressive ou plus conservatrice.

La surveillance régulière de votre portefeuille d’ETF est essentielle. Passez en revue les performances de vos investissements et apportez des ajustements si nécessaire. Restez informé des évolutions des marchés et des tendances qui pourraient affecter vos investissements.

Avant de commencer à investir, établissez des objectifs financiers clairs. Économisez-vous pour la retraite, l’éducation de vos enfants ou l’achat d’une maison ? Comprendre vos objectifs vous aidera à déterminer l’horizon d’investissement et votre tolérance au risque.

Évaluez votre disposition à prendre des risques. Prenez en compte votre âge, votre situation financière, vos connaissances et votre expérience en matière d’investissement. Cela vous aidera à déterminer le bon équilibre entre les investissements plus conservateurs et ceux offrant un plus grand potentiel de croissance.

Il existe une grande variété d’ETF qui suivent des indices de différents secteurs, régions et classes d’actifs. Faites des recherches et comparez les ETF disponibles pour trouver ceux qui correspondent le mieux à votre stratégie d’investissement et à vos objectifs financiers

La diversification est essentielle pour réduire les risques et maximiser le potentiel de rendement à long terme. Envisagez d’inclure différents types d’ETF dans votre portefeuille, tels que des ETF d’actions, d’obligations, sectoriels ou géographiques. Cela vous permettra de saisir les opportunités dans différentes zones et de réduire les risques associés à un seul actif ou secteur.

Déterminez comment vous allouerez votre capital entre les différents ETF de votre portefeuille. Cela dépendra de vos objectifs, de votre horizon d’investissement et de votre tolérance au risque. Certains investisseurs optent pour une allocation équilibrée, tandis que d’autres adoptent une approche plus agressive ou plus conservatrice.

La surveillance régulière de votre portefeuille d’ETF est essentielle. Passez en revue les performances de vos investissements et apportez des ajustements si nécessaire. Restez informé des évolutions des marchés et des tendances qui pourraient affecter vos investissements.

Un ETF (Exchange Traded Fund) est un fonds négocié en bourse qui cherche à répliquer la performance d’un indice spécifique. Il fonctionne comme un panier de titres pouvant être acheté et vendu sur le marché secondaire.

Contrairement aux fonds d’investissement traditionnels, les ETF sont négociés en bourse, ce qui signifie qu’ils peuvent être achetés et vendus pendant les heures de marché. De plus, les ETF ont généralement des frais de gestion plus bas et offrent une plus grande transparence sur la composition de leur portefeuille.

Parmi les avantages clés de l’investissement dans les ETF, on trouve la diversification instantanée, la flexibilité pour effectuer des opérations pendant les heures de marché, la transparence du portefeuille, des frais plus bas par rapport aux fonds traditionnels et une large gamme d’options d’investissement disponibles.

Lors du choix d’un ETF, il est important de prendre en compte des facteurs tels que l’objectif d’investissement, l’indice de référence, la liquidité, les coûts et la réputation de l’émetteur de l’ETF. Effectuer une recherche approfondie et consulter un conseiller financier peut être utile pour prendre une décision éclairée.

Les ETF peuvent être achetés et vendus via des courtiers en ligne, des plateformes de trading ou des conseillers financiers. Il vous suffit d’ouvrir un compte auprès d’un courtier, de rechercher l’ETF souhaité et de passer un ordre d’achat ou de vente.

Les ETF peuvent être achetés et vendus via des courtiers en ligne, des plateformes de trading ou des conseillers financiers. Il vous suffit d’ouvrir un compte auprès d’un courtier, de rechercher l’ETF souhaité et de passer un ordre d’achat ou de vente.

Certains ETF distribuent des dividendes aux investisseurs, en fonction des revenus générés par les titres détenus dans le portefeuille de l’ETF. Cependant, tous les ETF ne distribuent pas de dividendes, cela dépend de la stratégie de l’ETF et de l’indice qu’il suit.

La fiscalité des gains réalisés avec les ETF dépend des lois fiscales de votre pays de résidence. Il est recommandé de consulter un conseiller fiscal pour obtenir des informations spécifiques à votre situation.

La création et le rachat d’unités sont des mécanismes spécifiques aux ETF qui permettent aux investisseurs autorisés (Authorized Participants) de créer de nouvelles parts d’ETF ou de les racheter directement avec le gestionnaire de l’ETF. Cela permet de maintenir l’équilibre entre l’offre et la demande des parts d’ETF sur le marché.

L’indice de suivi est l’indice de référence que l’ETF cherche à répliquer. L’objectif de l’ETF est de suivre au plus près la performance de cet indice en détenant un portefeuille d’actifs similaires.

L’écart de suivi (tracking difference) mesure la différence de performance entre un ETF et son indice de référence sur une période donnée. L’écart d’exécution (tracking error) quantifie la volatilité de cet écart de suivi. Un écart de suivi et un écart d’exécution faibles indiquent une meilleure correspondance entre l’ETF et son indice de référence.

Oui, les ETF sont soumis à des réglementations spécifiques dans chaque juridiction où ils sont offerts. Ils sont généralement régis par les autorités de réglementation financière et doivent respecter des règles strictes en matière de transparence, de divulgation d’informations et de protection des investisseurs.